Relancer le marché immobilier

Après plusieurs années de forte croissance, le crédit immobilier a nettement marqué le pas en 2023, après une première stabilisation en 2022.

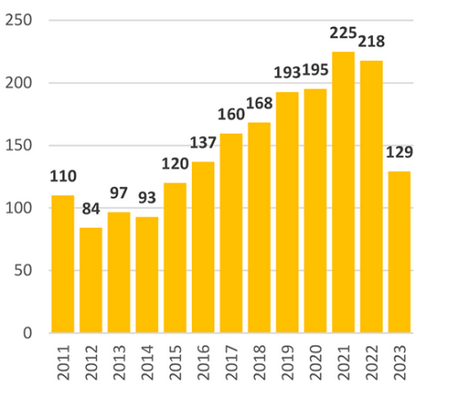

Prêts immobiliers accordés aux ménages en milliards d’euros

Source : Banque de France

Le montant des prêts immobiliers accordés en 2023 retrouve le niveau des années 2015 et 2016.

Le repli du montant de crédits immobiliers accordés par les banques provient principalement de la hausse importante des taux qui a été observée depuis début 2022. Ce recul touche de plein fouet l’écosystème et notamment les courtiers immobiliers dont l’activité dépend exclusivement du nombre de dossiers de crédit et de leur montant.

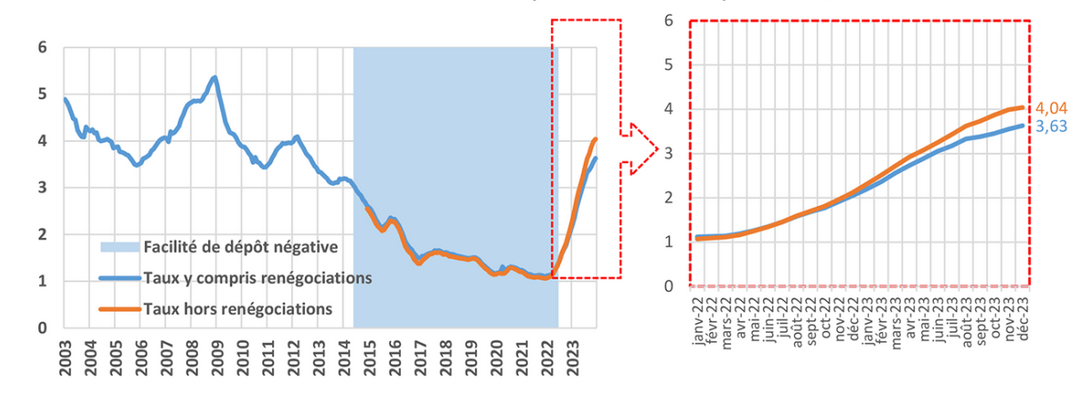

Taux d’intérêt des nouveaux prêts immobiliers

Source : Banque de France

Le graphique montre le net retournement de tendance dès le début de l’année 2022. Après une longue phase de baisse observée entre 2008 et 2022, les taux d’intérêt ont fortement augmenté et retrouvent leur niveau de 2012. A posteriori, on peut affirmer que c’est la période 2015-2021 qui a été exceptionnelle pour le crédit immobilier. La « facilité de dépôt négative » a conduit à créer un environnement de taux de marché négatifs (les banques payaient la banque centrale européenne (BCE) pour y déposer leurs fonds). Cette politique monétaire « non-conventionnelle » a permis d’abaisser considérablement les taux de prêts accordés aux ménages et entreprises durant cette période.

Pour l’immobilier, les taux très bas ont largement soutenu le marché en solvabilisant de nombreux ménages grâce à un réel « effet de levier de crédit ». Les demandes de prêt ont explosé et par voie de conséquence les transactions et les prix. Un petit « âge d’or » pour toute la chaîne immobilière qui a beaucoup travaillé ces dernières années. La remontée des taux a sonné le glas de cette période de prospérité.

Le prêt in fine revient sur le devant de la scène

Depuis 2022, le crédit immobilier traverse une période compliquée. Les spécialistes divergent sur les mesures à apporter pour redonner concrètement de l’oxygène au secteur. Il est en effet difficile dans un environnement de hausse de taux de faire diminuer le coût du crédit. Pour l’instant, tant que les taux d’intérêt restent au niveau actuel, difficile d’entrevoir une réelle amélioration de la situation. Les deux options possibles pour relancer le marché sont une baisse des prix de l’immobilier combinée à la baisse des taux d’intérêt.

Dans ce contexte et pour tenter de débloquer le marché, le gouvernement cherche des solutions. Le ministère de la Transition écologique a récemment pris une position originale en remettant sous les projecteurs le prêt in fine comme potentiel outil de relance du marché [1]. Cette annonce a surpris.

Un prêt immobilier confidentiel

Le prêt in fine n’est pas le type de prêt immobilier le plus répandu, loin de là. Il est même l’exception par rapport au crédit immobilier classique dit « amortissable ». Les deux types de prêt ont des caractéristiques assez différentes.

Alors que pour le prêt amortissable, le capital est remboursé progressivement par l’emprunteur, dans le cas du prêt in fine, le capital emprunté est intégralement remboursé à l’échéance du prêt. Pendant toute la durée du prêt, l’emprunteur ne rembourse que les intérêts du prêt et l’assurance.

Un prêt plus coûteux que le prêt amortissable

Sur la durée totale du prêt et quelle que soit sa durée, l’emprunteur rembourse nettement plus d’intérêts avec un prêt in fine. De plus, le taux d’intérêt est plus élevé que pour un prêt amortissable. Le prêt in fine est plus risqué pour la banque que le prêt amortissable, elle fait donc payer le risque à l’emprunteur.

Au titre de la garantie du prêt in fine, l’établissement bancaire demande la constitution d’une épargne financière, généralement sous la forme d’un contrat d’assurance-vie qui sera nanti. Il existe également des crédits in fine plus confidentiels, appelés crédits « lombard » qui permettent de débloquer des lignes de crédit grâce au nantissement de portefeuilles de titres financiers (compte-titres ou PEA).

Un prêt adapté à l’investissement locatif et destiné à une clientèle plutôt aisée

Traditionnellement, on rencontre ce type de financement pour les investissements immobiliers locatifs. L’intérêt du montage avec un crédit in fine est de déduire intégralement les intérêts d’emprunt des revenus fonciers (ou des bénéfices industriels et commerciaux pour les revenus de location meublée). La mensualité étant plus faible que pour le crédit amortissable, l’investisseur averti peut ainsi envisager de prendre des risques supplémentaires en maximisant l’effet de levier du crédit.

La mise en place de cette stratégie d’investissement fait ainsi partie des techniques d’ingénierie patrimoniale permettant d’améliorer le rendement potentiel de l’investissement immobilier avec une gestion des risques adaptée au profil des clients. Ce sont bien les clients disposant des capacités d’épargne et d’endettement les plus élevés qui peuvent assumer le remboursement des prêts in fine.

Ce qui est envisagé par le gouvernement pour relancer le marché

Dans les propos du ministre, le prêt in fine pourrait être utilisé pour l’acquisition des résidences principales, donc concerner l’ensemble des acquéreurs.

Christophe Béchu s’est en fait prononcé pour un mix entre prêt amortissable à hauteur de 80 % et le solde, 20 %, en prêt in fine associé à une prise d’hypothèque sur le bien et le remboursement du prêt à la revente. Il ne s’agit pour l’instant que d’annonces. Avec déjà des questions qui apparaissent. Par exemple, comment articuler dans ce cadre le cautionnement (de type Crédit Logement) pour les crédits amortissables et l’hypothèque pour le prêt in fine sur le même bien ? Ou comment concrètement rembourser le prêt in fine à l’échéance si l’emprunteur souhaite conserver le bien et ne dispose pas du capital ?

Les réticences de la banque de France

Dans le monde bancaire, c’est plutôt le scepticisme qui prévaut. Le Gouverneur de la Banque de France, François Villeroy de Galhau, s’est exprimé sur le réseau social professionnel LinkedIn [2] et a appelé à la « prudence » sur le crédit immobilier.

Il indique notamment que les prêts in fine « sont plus risqués puisqu’ils prolongent la durée d’endettement des ménages ; ils sont donc en général plus coûteux, et les banques demandent généralement plus de garanties. Ils sont déjà juridiquement possibles en France, mais se sont peu développés pour cette raison ».

Il a argumenté en faveur du maintien du système actuel de financement immobilier en indiquant que « le modèle français de crédit immobilier, à taux fixe et amortissable, est le plus protecteur pour les ménages. Un certain nombre d’éléments favorables, dont la stabilisation, voire la baisse des prix comme des taux immobiliers sont aujourd’hui réunis pour que la production de crédit immobilier reparte progressivement au cours de l’année 2024 ».

La Banque de France semble plus favorable à laisser faire la « main invisible du marché » que d’avoir recours à des solutions techniques qui ne résoudraient pas les problèmes de fond du marché immobilier.

La sortie de crise du crédit immobilier n’est pas encore d’actualité…

Notes :

Axel Masson

Rédaction des Experts du Patrimoine (Village des Notaires)